Quem já fez ou pensou em fazer um crédito habitação, certamente deparou-se com a necessidade de fazer um seguro de vida para o crédito habitação, poder avançar com o processo financeiro. Muitas pessoas costumam ter dúvidas nesta hora: porque o seguro é necessário? É preciso contratá-lo na mesma instituição financeira do crédito? Há alguma vantagem associada?

Para responder a essas e outras questões sobre este assunto, preparamos este artigo. Vamos mostrar a razão da necessidade do seguro e ressaltar alguns fatores para se ter em mente antes de assinar o contrato.

Porque é solicitado o seguro de vida num crédito habitação?

A realização de um seguro de vida para os requerentes é requisito para quem pretende avançar com um empréstimo do banco para financiar a habitação. Essa é a forma que a instituição financeira tem para garantir que vai receber o reembolso do valor emprestado em casos como a morte ou a invalidez do requerente, a depender do tipo de cobertura escolhida.

Neste seguro, a entidade bancária fica como credora hipotecária na apólice. Assim, o risco que o banco corre ao fazer o empréstimo é consideravelmente menor. Com isso, o spread do crédito habitação também tende a ser mais baixo.

É obrigatório fazer o seguro na mesma instituição de crédito?

Não é obrigatório. Mas, por norma, as entidades financeiras pedem um seguro de vida para o crédito habitação na seguradora da mesma instituição de crédito. Para fomentar essa decisão, a entidade costuma premiar o cliente, aplicando um spread bancário mais baixo ao contrato do crédito habitação.

Isso significa, em termos práticos, que, ao subscrever o seguro através da mesma entidade, o cliente tem acesso a uma bonificação do spread. Se, no entanto, escolher outra entidade, não terá acesso a tal bonificação — ou seja: o spread será mais alto.

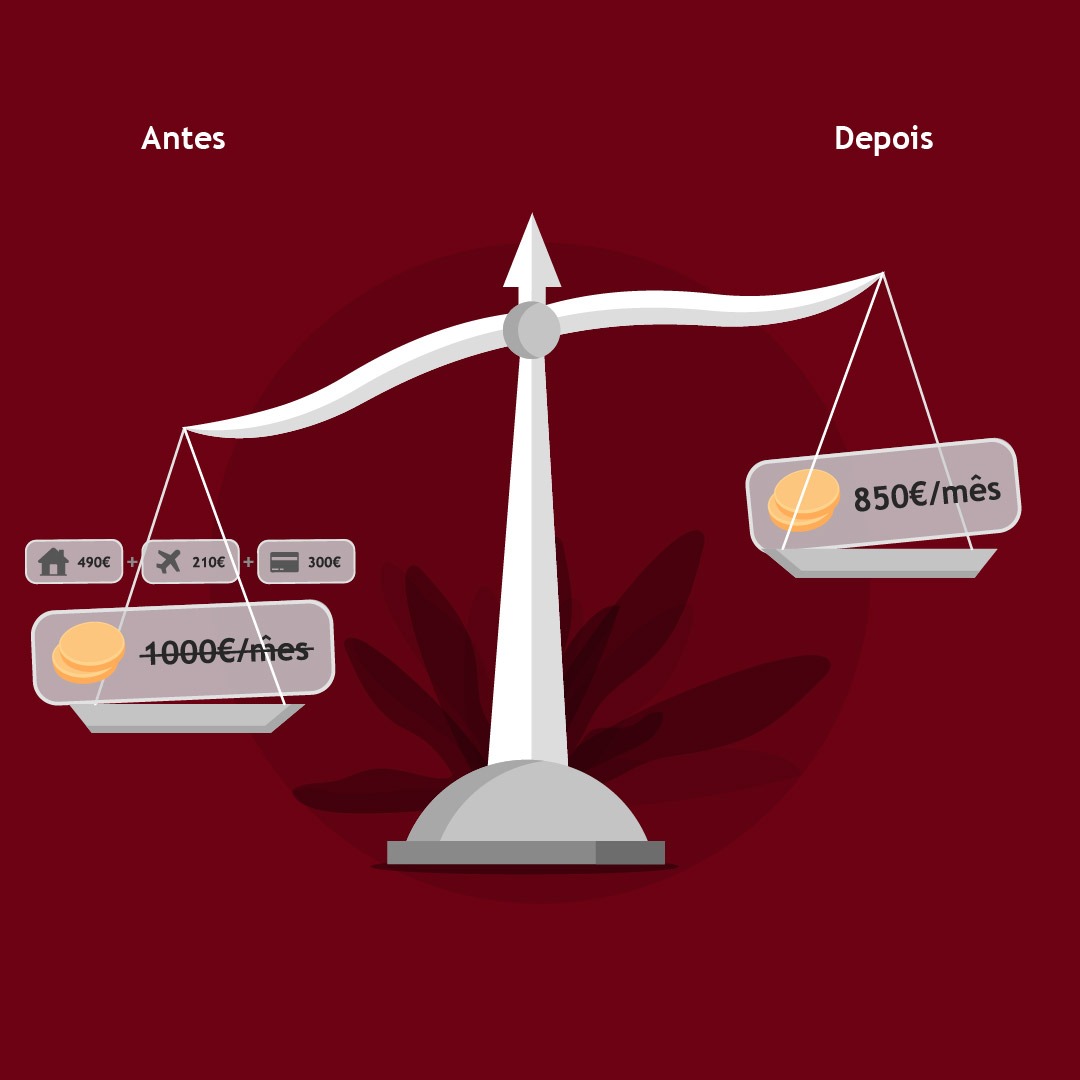

No entanto, isso não quer dizer que esta é a melhor alternativa. Há que se pesquisar. Muitas seguradoras têm valores muito atrativos para o seguro de vida, algumas com um prémio duas a três vezes mais baixo do que o proposto frequentemente pelas seguradoras dos bancos. Ao final, fazendo as contas, pode perceber que fica mais vantajoso “perder” (entre muitas aspas) a bonificação do spread para ganhar com valores mais acessíveis no seguro.

É possível transferir a seguradora do seguro de vida para o crédito habitação?

Sim, é perfeitamente possível. Há um decreto-lei, de n.º 222, que define as regras sobre a celebração de contratos de seguro associados ao crédito habitação. Esta lei não só impede que o banco obrigue o cliente à contratação de seguros na sua seguradora, como também permite que haja a transferência, mais tarde, desta apólice para uma seguradora diferente.

Ao ponderar a transferência do seguro para outra companhia de seguros, deve ter em conta vários fatores, como o capital segurado, a cobertura do seguro de vida e a prestação mensal do seguro.

Vale a pena transferir o seguro?

No início do contrato do crédito habitação, o capital segurado é igual ao valor do devido à instituição bancária. À medida que o montante devido diminui, o valor segurado também acompanha essa redução. Por outro lado, pelo avanço do tempo, — e consequentemente o aumento da idade do proponente —, também cresce o risco da seguradora. Sendo assim, o prémio pode agravar com a idade.

Ao avaliar a transferência do seguro para outra entidade, há que estar atento a:

- atualização do montante em dívida;

- tipo de cobertura: morte, Invalidez Total e Permanente (ITP) ou Invalidez Absoluta e Definitiva (IAD);

- prestação mensal que a seguradora propõe relativamente às condições e em comparação com outras propostas;

- condições do contrato: em alguns casos, existe a bonificação no spread caso mantenha os seguros no banco e um agravamento em caso de transferência para outra seguradora.

| Entenda a diferença entre as coberturas ITP e IAD A cobertura por Invalidez Total e Permanente (ITP) cobre uma incapacidade superior a 60% resultante de doença ou acidente. Já a cobertura por Invalidez Absoluta e Definitiva (IAD) que cobre incapacidade superior a 80%, resultante de doença ou acidente (estado vegetativo). |

Como calcular se a transferência compensa?

O ideal é solicitar propostas de outras seguradoras antes de ir à entidade financeira atual. Com esses números em mãos, fica mais simples fazer o cálculo para perceber o que é mais vantajoso.

Por exemplo, imagine uma pessoa que paga ao banco 400 euros pelo crédito habitação. Além desse valor, tem uma mensalidade de 82 euros pelo seguro multirriscos.

Ao pedir a transferência, o banco aplicou um agravamento de spread de 0,9%, o que corresponde a 33 euros a mais por mês. Porém, a proposta da nova seguradora é de uma mensalidade de 34 euros. Agora vamos as contas:

Situação atual: 400€ (crédito) + 82€ (seguro) = 482€

Situação pós transferência: 433€ (crédito com agravamento de spread) + 34€ (nova seguradora) = 467€.

Nesta exemplificação, o cliente conseguiu uma poupança de 15 euros por mês. Ao longo de um ano, o montante poupado alcança 180 euros.

Pode gostar de ler:

O intermediário de crédito pode ajudar nas suas decisões

Ao fazer um crédito habitação, há muitas providências e decisões a serem tomadas. Contactar várias instituições bancárias, enviar a documentação para simular o crédito e comparar todas as propostas recebidas.

Além disso, há que se examinar as condições de cada entidade, as taxas e encargos aplicados e as condições impostas na contratação do seguro. É um processo que pode ser demorado e desgastante.

Diante deste cenário, o intermediário de crédito atua como um grande facilitador. Na chanceplus, o aconselhamento é gratuito em todas as fases do processo. Por termos uma ampla rede de parceiros, podemos ajudá-lo a encontrar as propostas de crédito mais condizentes com o seu perfil e os seus objetivos.

Depois que escolhe a entidade com a qual assumirá o contrato, os profissionais da chanceplus ajudam a analisar o contrato, explicando todos os termos e condições a que se vai comprometer, para que finalize o seu processo de forma consciente e bem informada.

Se pensa em adquirir a sua habitação e precisa de um crédito, entre em contacto com a nossa equipa de atendimento e fique a conhecer as nossas soluções para si.